核心观点

u 3月中旬以来狭义流动性极度宽松,可能主要由于政府债券供给不足带来的欠配需求。

u 未来人民币进一步大幅升值的可能性较低,没有必要继续维系这种极度宽松的环境,尤其是三季度。

u 整体来看,全年仍然是“盈利上+估值下”的组合,但下半年“盈利上”和“估值下”的程度均较上半年有所放缓,因此上半年市场以周期和价值股表现占优,而下半年可能成长相对占优。

u 中期来看,依然看好“消费升级”和“科技创新”板块。

深度解读

01、主动宽松 vs “默认”宽松

3月中旬以来,再次出现股债双涨的行情。股票和债券的短期同涨,基本上都是由于短期的流动性极为宽松,跟去年11月份以后的市场极为相似。

图1:3月中旬以来,再次出现股债双涨的行情

数据来源:wind,截至2021.7

指数过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐。

从去年10月15日开始,央行就开始在公开市场持续净投放,可能主要是为了抑制人民币的快速升值;并且在11月底债券市场风险事件后,进一步加大净投放力度。另外,2020年12月21日央行将金融机构的跨境融资宏观审慎调节参数从1.25下调至1,2021年1月5日又上调境内企业境外放款的宏观审慎调节系数至0.5,都是抑制人民币大幅升值的措施。央行短期的极度宽松,催生了去年年底股债双涨的行情。

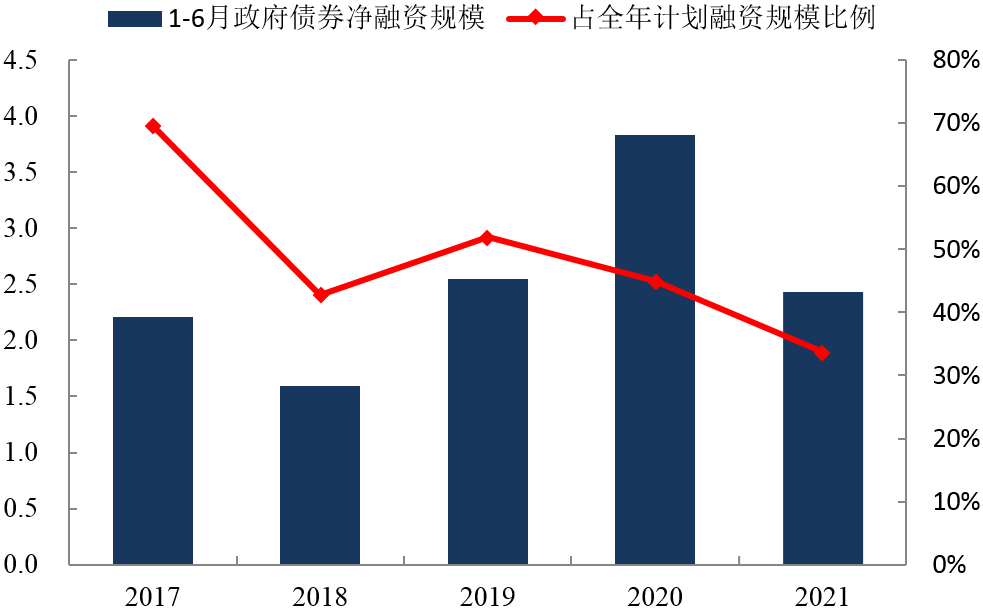

而今年3月中旬以来狭义流动性极度宽松,可能主要由于政府债券供给不足带来的欠配需求。今年上半年,政府债券发行占全年7.2万亿预算的比例仅有33.6%,是2017年以来的最低值,导致大量的配置资金留存在银行间,同时进入货币市场。

图2:政府债券发行进度明显低于往年

数据来源:wind,截至2021.6

图3:货币基金份额创新高

数据来源:wind,截至2021.6

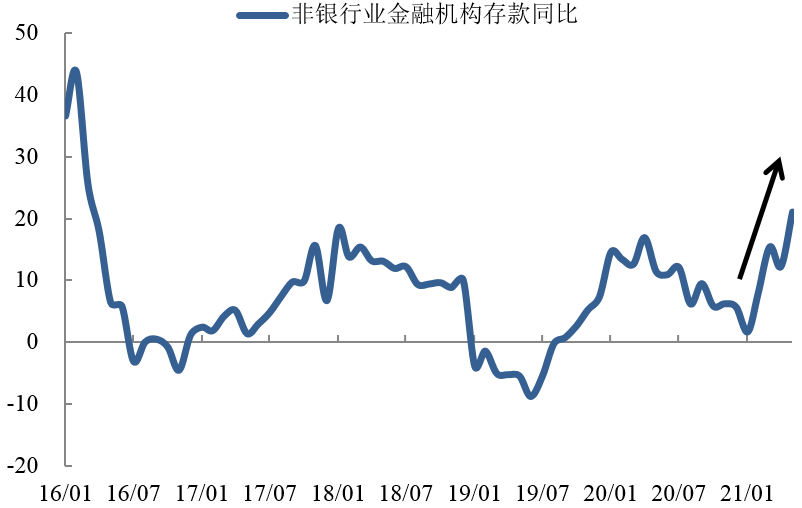

图4:非银机构存款增速创2017年以来新高

数据来源:wind,截至2021.5

02、央行或因汇率因素“默认”宽松

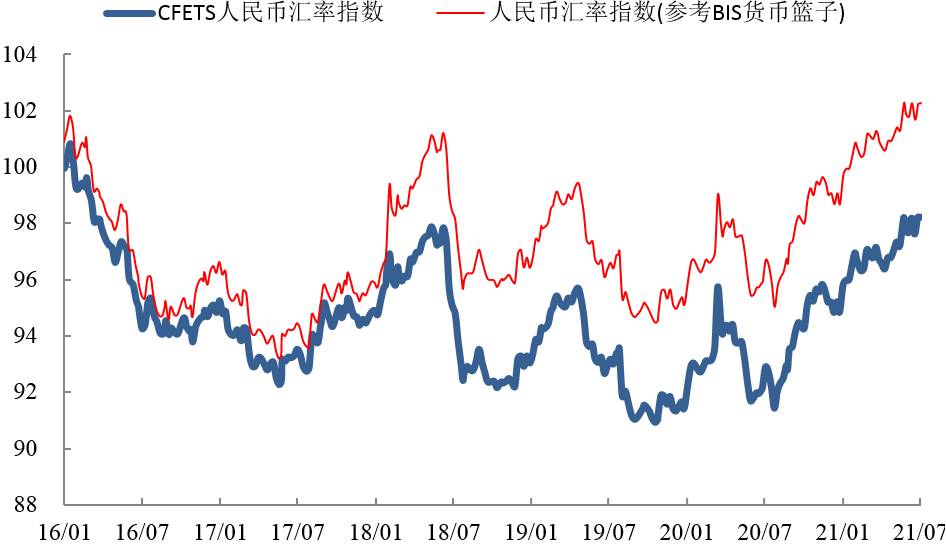

问题的核心在于,为什么央行要默认维系这种极度宽松的环境,主要原因可能还是因为汇率。4月以来,人民币经过短暂的贬值后,再次升值甚至到了新高6.35的位置,从对一篮子货币的汇率指数来看,基本是2016年以来的高点,处于绝对强势状态。从去年央行、外汇局连续上调金融机构和企业宏观审慎调节系数可以看出,央行是不希望汇率持续升值的。另外,莫干山会议后,金融委和央行连续表态汇率,强调“双向波动成为常态”,并最终调整外汇存款保证金,可以理解为央行并不希望传达希望人民币升值的预期。

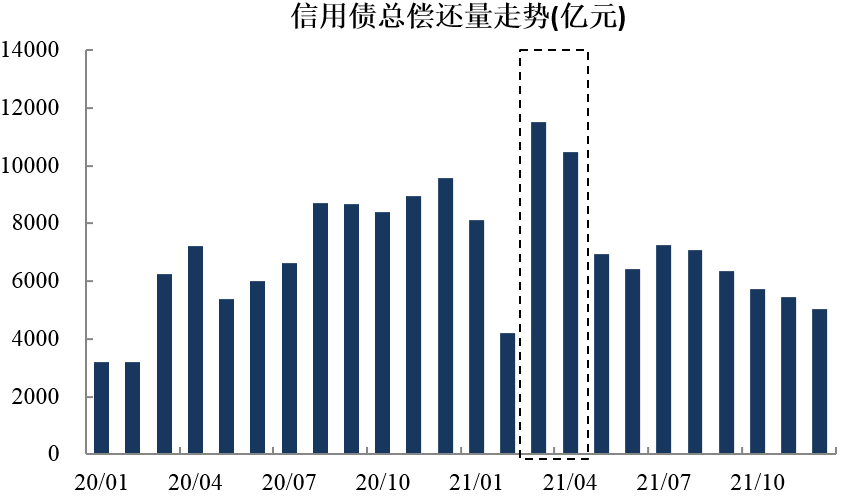

另一个央行默认宽松的因素在于,3月、4月都有近万亿信用债到期,规模创历史新高,在债券市场风险事件之后,为了防止大规模的信用违约,央行有意维系极度宽松的环境。另外,近两个月有意放缓信用债发行、甚至地方债发行,短期也是为了应对信用债到期高峰。

图5:人民币汇率指数位于2016年以来的高点

数据来源:wind,截至2021.7

图6:3月、4月都有历史天量的近万亿信用债到期

数据来源:wind,截至2021.12

03、从“默认”宽松到主动放松

由于财政后置,随着地方债发行的加速,狭义流动性由于欠配需求超预期宽松可能难以持续。另外,考虑到未来美国服务业通胀会支撑核心通胀维持高位,联储在未来几次例会讨论Taper是大概率的,这意味着10年期美债收益率可能再次上行挑战2%,中美利差收窄,因此未来人民币进一步大幅升值的可能性较低,没有必要继续维系这种极度宽松的环境,尤其是三季度。

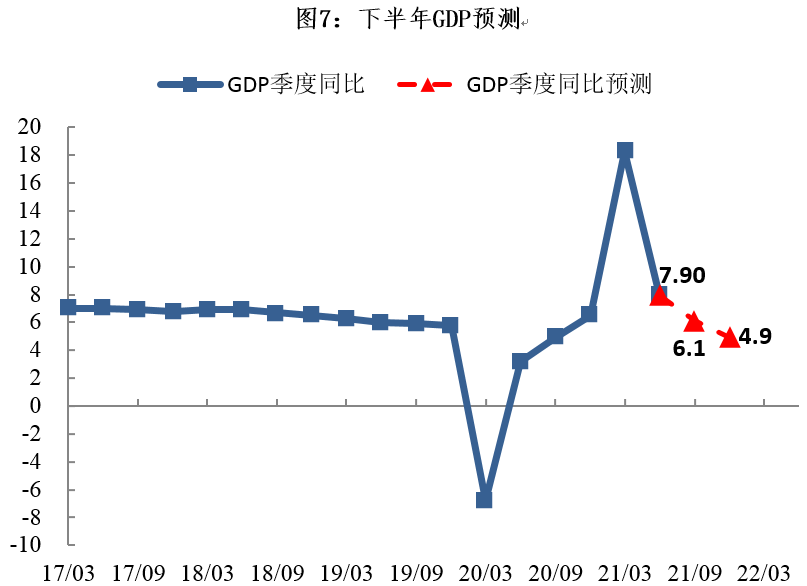

虽然6月经济数据与金融数据都偏强,但是从三季度开始经济压力也在逐步显现,一方面由于出口拉动减弱,另一方面地产投资走弱、同时三季度专项债是否加速发行仍然存在不确定性,尤其是四季度,GDP增速可能会回落至5%附近,有望重启宽松周期,也就是从“默认”宽松重新转向主动放松。

图7:下半年GDP预测

数据来源:wind,截至2021.6

04、下半年依然相对乐观

由于三季度随着货币政策可能“再次”回归中性以及联储Taper,可能指数震荡,结构性机会为主;四季度开始,随着经济下行重新宽松,有望迎来扩散行情。

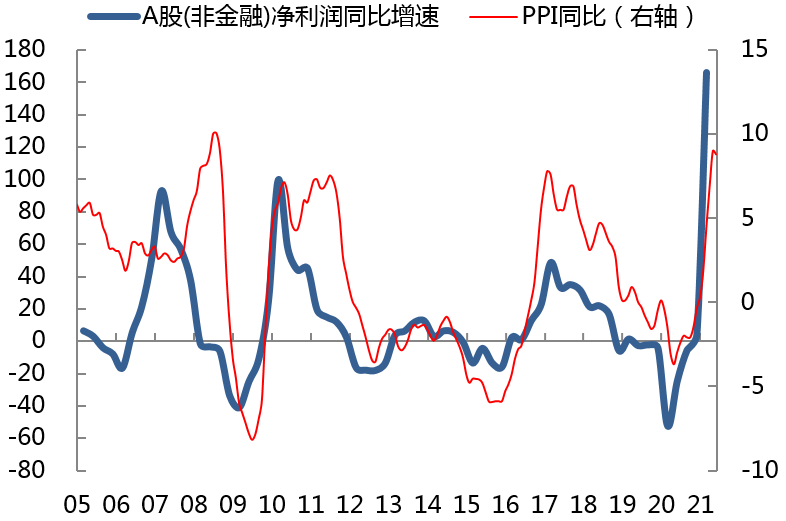

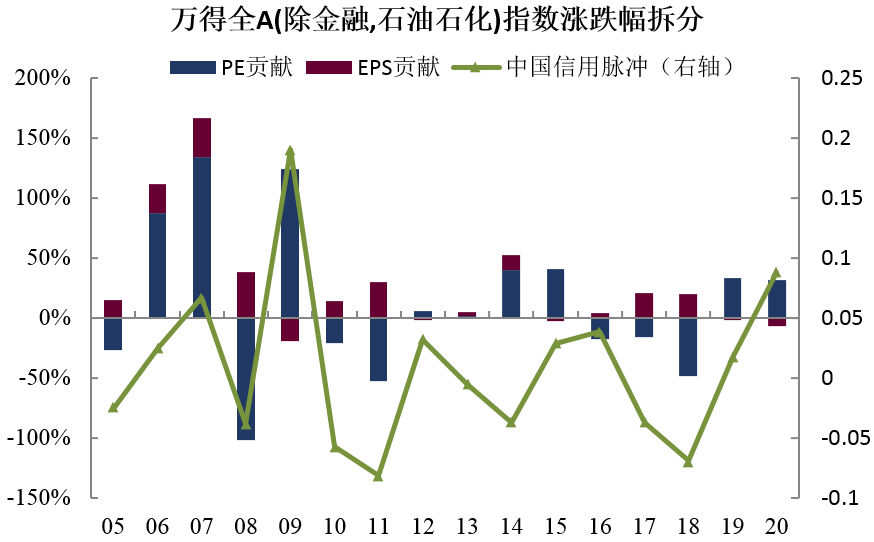

由于经济下半年开始明显回落,同时PPI见顶,意味着盈利改善最快的时候过去,下半年盈利可能见顶回落。但同时,下半年信用紧缩程度也会放缓,意味着估值收缩的幅度同样放缓。整体来看,全年仍然是“盈利上+估值下”的组合,但下半年“盈利上”和“估值下”的程度均较上半年有所放缓,因此上半年市场以周期和价值股表现占优,而下半年可能成长相对占优。

图8:PPI见顶意味着盈利改善最快的时候过去

数据来源:wind,A股净利润同比增速数据截至2021年3月,PPI同比数据截至2021年6月

图9:下半年“盈利上”和“估值下”的程度均较上半年有所放缓

数据来源:wind,截至2020.12

指数过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐。

中期来看,依然看好“消费升级”和“科技创新”板块。消费仍然是投资最好的赛道之一,2021年中国零售总额大概率超过6万亿美元,有望超越美国成为全球最大的零售市场,也是未来拉动经济增长最主要的动力,因此未来持续是投资的核心赛道,尤其在“双循环”背景下,看好泛消费品行业中的蓝筹品种。科技方面,随着科创板和创业板注册制落地,科技公司数量大幅增长,积极寻找景气上升的细分领域、以及估值与成长匹配的个股是未来科技股投资的核心,看好景气度明显改善以及符合国家发展方向的“自主创新”领域,包括新能源汽车产业链、半导体,信息网络、人工智能、大数据、云计算等。

风险提示:本材料内容不构成任何投资建议。本资料中的观点和判断仅代表财通证券资管当前的分析,财通证券资管不保证当中的观点和判断不会发生任何调整或变化。投资有风险,选择需谨慎。